IS - Base d'imposition - Charges - Limitation des intérêts dans le cadre du dispositif de lutte contre la sous-capitalisation - Sommes visées

I. Nature des sommes

A. Principe

1

Les dispositions du II de l'article 212 du code général des impôts (CGI) s'appliquent aux intérêts rémunérant toutes les sommes mises ou laissées à disposition d'une entreprise par une entreprise qui lui est liée directement ou indirectement au sens du 12 de l'article 39 du CGI.

Par sommes laissées ou mises à la disposition de l'entreprise par des entreprises liées, il convient d'entendre pour l'application du II de l'article 212 du CGI, non pas les seuls apports de fonds consentis par les sociétés liées mais, plus généralement, le montant de toute créance sur l'entreprise rémunérée par des intérêts ou assimilés.

B. Cas particuliers

1. Situation des instruments financiers hybrides

10

Sont qualifiés de titres hybrides les instruments financiers dont les caractéristiques combinent à la fois certaines particularités des capitaux propres, telles que l'absence de date de remboursement prédéfinie ou la faculté pour l'émetteur de suspendre leur rémunération en l'absence ou en cas d'insuffisance de bénéfice, avec des caractéristiques propres aux dettes, telles que le versement d'une rémunération à un taux fixe ou variable prédéfini dès l'émission, l'absence de droits de vote et de droit au boni de liquidation.

Pour l'application des dispositions du II de l'article 212 du CGI, il convient, lorsque l'analyse au cas par cas des caractéristiques du titre permet de conclure à la déductibilité des intérêts dus dans les conditions de droit commun, c'est-à-dire à leur assimilation fiscale à des dettes, de considérer que les sommes ainsi mises à disposition sont susceptibles d'entrer dans le champ du dispositif de sous-capitalisation chaque fois que l'entreprise qui les détient est liée directement ou indirectement à leur émetteur.

2. Financement par le biais d'un fonds commun de placement

20

Il est rappelé qu'en application des dispositions de l'article L. 214-8 du code monétaire et financier, le fonds commun de placement, qui n'a pas la personnalité morale, est une copropriété d'instruments financiers et de dépôts dont les parts sont émises et rachetées à la demande des porteurs à la valeur liquidative majorée ou minorée selon le cas des frais et commissions. En outre, ce statut juridique s'accompagne d'un régime fiscal particulier, notamment en matière d'imposition des revenus.

Ce statut juridique et fiscal aboutit à faire du fonds commun de placement un groupement de personnes qui, bien que non doté de la personnalité morale, n'en constitue pas moins, au point de vue fiscal, une véritable entité. Dans ces conditions, les sommes mises à disposition d'une société par un fonds commun de placement seront soumises aux dispositions du II de l'article 212 du CGI sous réserve que ce fonds soit lié directement ou indirectement au sens du 12 de l'article 39 du CGI avec cette société.

C. Exclusions

30

Sont écartées du dispositif du II de l'article 212 du CGI, les avances :

- accordées par des entreprises liées fournisseurs ou clients dans le cadre de relations commerciales normales ;

- consenties par des établissements de crédit à des sociétés liées dans des conditions identiques à celles accordées à leurs autres clients ;

- non rémunérées accordées à des sociétés relevant de l'article 8 du CGI.

1. Les prêts et avances accordés par des entreprises liées fournisseurs ou clients dans le cadre de relations commerciales normales

40

Les dispositions du II de l'article 212 du CGI ne sont pas applicables aux avances et intérêts versés dans le cadre de relations commerciales lorsque les sommes avancées à l'entreprise correspondent à des modalités de règlement d'opérations purement ou essentiellement commerciales dans lesquelles les entreprises liées interviennent à titre de clients ou de fournisseurs ordinaires de l'entreprise, c'est-à-dire de la même manière que les autres clients ou fournisseurs avec qui cette entreprise traite habituellement.

Ainsi, ces dispositions sont subordonnées au respect des deux conditions suivantes :

- l'acompte versé par l'entreprise liée cliente ou le crédit consenti par l'entreprise liée fournisseur doit être purement ou essentiellement commercial et conforme aux usages de la profession ; les intérêts doivent être alloués aux entreprises liées clientes ou fournisseurs dans les mêmes conditions qu'aux clients et fournisseurs ordinaires de l'entreprise ; leur versement doit être stipulé dans le contrat qui constate la commande, la livraison ou l'octroi du crédit et qui génère la créance commerciale de l'entreprise liée à l'égard de la société ;

- les intérêts et dettes commerciales doivent être enregistrées distinctement en comptabilité.

2. Les prêts consentis par des établissements de crédit à des sociétés liées

50

Les limitations du II de l'article 212 du CGI ne sont pas applicables aux intérêts dus par une entreprise en rémunération des prêts qui lui sont accordés par un établissement de crédit lié, sous réserve que :

- d'une part, le montant des sommes prêtées à l'entreprise liée n'excède pas celui qui aurait été prêté à une entreprise tierce exerçant la même activité industrielle ou commerciale compte tenu notamment de ses capacités de remboursement ;

- d'autre part, que le taux de rémunération de ces sommes ne dépasse pas celui effectivement appliqué par l'établissement de crédit à l'ensemble de sa clientèle d'entreprises non liées pour des crédits de même nature.

Cette mesure s'applique aux établissements de crédit au sens de l'article L. 511-9 du code monétaire et financier. Il est rappelé que ces dispositions s'appliquent également aux établissements de crédit associés, n'ayant pas la qualité d'entreprises liées, pour la détermination du taux d'intérêt plafond prévu au 3° du 1 de l'article 39 du CGI.

Cette mesure s'applique enfin, dans les mêmes conditions, aux établissements de crédit liés lorsqu'ils sont agréés dans un État de l'espace économique européen ayant signé avec la France une convention fiscale qui contient une clause d'assistance administrative en vue de lutter contre la fraude ou l'évasion fiscale, sous réserve que l'entreprise bénéficiaire des sommes justifie de son agrément en qualité d'établissement de crédit.

3. Les avances non rémunérées accordées à des sociétés relevant de l'article 8 du CGI

60

Il est rappelé que constitue un acte anormal de gestion le fait pour une entreprise de consentir des avances sans intérêts à un tiers, y compris s'il s'agit d'une filiale, sans aucune contrepartie. Toutefois, il résulte de la jurisprudence (arrêt de la CAA de Douai en date du 12 décembre 2006 n° 00DA00583, 2e ch.) que lorsqu'une société mère accorde des avances sans intérêts à une de ses filiales relevant du régime des sociétés de personnes prévu à l'article 8 du CGI, l'avantage résultant de la renonciation à percevoir des intérêts n'a aucun effet fiscal à hauteur du pourcentage de capital détenu par celle-ci, dès lors que cet avantage est imposable chez la société mère en application des dispositions de l'article 238 bis K du CGI, et n'est par conséquent imposable que dans la mesure où il profite également aux autres associés de la filiale.

70

S'inspirant de cette jurisprudence, il est admis pour l'application des dispositions du II de l'article 212 du CGI que les avances accordées par les associés d'une entreprise relevant du régime de l'article 8 du CGI ne donnent pas lieu à rémunération :

- si chaque associé a apporté, tout au long de l'exercice de la société relevant de l'article 8 du CGI, un montant d'avances non rémunérées à proportion de ses droits dans la société : cette condition sera considérée comme remplie dès lors que les associés ayant accordé des avances non rémunérées à proportion de leurs droits représentent au moins 99 % du capital de cette société ;

- et si les avances ainsi accordées ne sont pas à nouveau mises à disposition par cette société à une autre entreprise qui lui est liée au sens du 12 de l'article 39 du CGI.

Il est précisé que ces avances sont maintenues dans la composante dettes pour le calcul du ratio d'endettement global de l'entreprise.

II. Qualité du prêteur

80

Les dispositions du II de l'article 212 du CGI s'appliquent aux avances faites par des entreprises liées directement ou indirectement au sens du 12 de l'article 39 du CGI.

A. Notion d'entreprises liées

90

Aux termes des dispositions du 12 de l'article 39 du CGI, des liens de dépendance sont réputés exister entre deux entreprises lorsque :

- l'une détient directement ou par personne interposée la majorité du capital social de l'autre ou y exerce en fait le pouvoir de décision ;

- elles sont placées l'une et l'autre, dans les conditions définies au a du 12 de l'article 39 du CGI, sous le contrôle d'une même tierce entreprise.

100

Au sens du 12 de l'article 39 du CGI, des liens de dépendance peuvent être bilatéraux ou résulter d'une situation triangulaire. Ainsi, le lien de dépendance entre deux entreprises peut résulter des liens qui existent entre chacune d'elles et une tierce entreprise, même en l'absence de liens bilatéraux entre elles. Tel est le cas, par exemple, des liens existant entre des sociétés sœurs ou entre des sociétés cousines.

110

Cette présomption de dépendance entre deux entreprises repose sur un critère de droit ou de fait :

- critère de droit : détention directe ou indirecte de la majorité du capital social. Cette majorité s'entend normalement d'une participation supérieure à 50 % du capital de la société concernée. Toutefois, cette participation peut être détenue indirectement pour tout ou partie et par l'intermédiaire de plusieurs sociétés. Dans ce cas, l'appréciation des droits détenus par l'intermédiaire de filiales ou de sous-filiales s'opère en multipliant successivement, quel que soit le degré de filiation, les pourcentages détenus par chaque société mère.

- critère de fait : la détention directe ou indirecte du pouvoir de décision.

120

Dans la mesure où la majorité de 50 % du capital n'est pas atteinte suivant les modalités visées ci-dessus, le lien de dépendance peut encore résulter de la détention ou de l'acquisition du pouvoir de décision.

130

En pratique, ce pouvoir de décision est réputé exister lorsqu'une entreprise détient directement ou indirectement, soit la gestion de droit ou de fait d'une autre entreprise, soit plus de 50 % des droits de vote.

140

Par ailleurs, un lien de dépendance est également relevé lorsqu'un même groupe d'actionnaires majoritaires détient le pouvoir de décision dans deux entreprises distinctes l'une de l'autre, en raison de la communauté d'intérêts impliquée par cette situation qui crée un lien de dépendance entre les deux entreprises en cause (BOI-BIC-CHG-40-20-10-10).

150

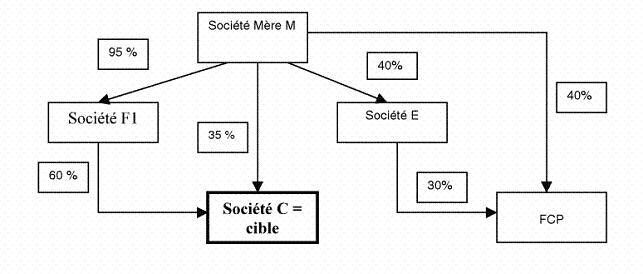

Exemple 1 :

Si par hypothèse, le FCP prête des sommes à la société cible C, ces avances seront soumises aux dispositions du II de l'article 212 du CGI, dès lors que la société C et le FCP sont tous deux détenus directement ou indirectement par M au sens du 12 de l'article 39 du CGI. En effet, la société mère M détient indirectement 92 % du capital de la société C [35 % + (95 % × 60 %)] et 52 % des parts du FCP [40 % + (30 % × 40 %)].

Exemple 2 :

Soit un FCP et une société cible C détenus par un même groupe d'actionnaires composé de deux sociétés A et B détenant respectivement:

- pour A, 40 % des parts du FCP et 35 % des droits de vote de la société C ;

- pour B, 30 % des parts du FCP et 40 % des droits de vote de la société C.

Ce groupe d'actionnaires majoritaires (A et B contrôlent ensemble 70 % des parts du FCP et 75 % des droits de vote de la société C) détient le pouvoir de décision dans la société C, mais également dans le FCP compte tenu de l'influence que leur confère sur la société de gestion du fonds leur participation dans ce dernier. Dans ces conditions, la société C et le FCP doivent être considérés comme liés au sens du 12 de l'article 39 du CGI. Ainsi, les sommes que le FCP pourrait mettre à disposition de la société C entreraient dans le champ d'application du II de l'article 212 du CGI.

B. Date à laquelle est appréciée la dépendance

160

Pour l'application du II de l'article 212 du CGI, la qualité d'entreprise liée s'apprécie de manière continue tout au long de la période où l'entreprise à qui des avances sont faites par une autre entreprise, conserve une dette vis-à-vis de cette dernière. Ainsi, lorsque les entreprises prêteuse et bénéficiaire des sommes deviennent ou cessent d'être liées au cours d'un exercice, elles entrent ou sortent du dispositif du II de l'article 212 du CGI à compter de la date où elles deviennent ou cessent d'être liées au sens du 12 de l'article 39 du CGI.

170

Toutefois, si la modification du lien de dépendance s'opère à l'occasion d'une des opérations visées aux 1° à 3° du I de l'article 210-0 A du CGI et s'il est conféré à l'ensemble de l'opération un effet rétroactif dans certaines conditions (BOI-IS-FUS), c'est à la date d'effet rétroactif que doit être appréciée l'existence ou non des liens de dépendance.

III. Sommes laissées ou mises à disposition dont le remboursement est garanti par une société liée au débiteur

A. Sommes concernées

1. Principe

180

Les créances concernées sont les mêmes que celle visées au I-A § 1, laissées ou mises à disposition de l'entreprise par des entreprises liées.

Sont donc notamment visés par le dispositif de lutte contre la sous-capitalisation les emprunts bancaires ou obligataires, les avances, les comptes-courants débiteurs et les émissions de titres de créances, sous réserve des exceptions suivantes.

2. Exceptions

a. Exceptions visées par la loi

1° Offre au public d'obligations

190

Les intérêts versés à une entreprise non-liée au débiteur à raison de sommes laissées ou mises à disposition sous la forme d'obligations dont le remboursement est garanti par une entreprise liée au débiteur et qui sont émises dans le cadre d'une offre au public au sens de l'article L. 411-1 du code monétaire et financier, ou d'une réglementation étrangère équivalente, ne sont pas assimilés à des intérêts versés à des entreprises liées et sont, par conséquent, exclus de l'extension du dispositif de lutte contre la sous-capitalisation.

Conformément à l'article L. 411-1 du code monétaire financier, l'offre au public de titres financiers est constituée :

- soit par une communication adressée sous quelque forme et par quelque moyen que ce soit à des personnes et présentant une information suffisante sur les conditions de l'offre et sur les titres à offrir, de manière à mettre un investisseur en mesure de décider d'acheter ou de souscrire ces titres financiers,

- soit par un placement de titres financiers par des intermédiaires financiers.

200

Conformément à l'article L. 411-2 du code monétaire et financier, ne constitue pas une offre au public au sens de l'article L. 411-1 du code monétaire et financier une offre qui porte sur des titres que l'émetteur est autorisé à offrir au public et :

- dont le montant total est inférieur à un montant fixé par le règlement général de l'Autorité des marchés financiers ou à un montant et une quotité du capital de l'émetteur fixés par le règlement général ;

- ou lorsque les bénéficiaires de l'offre acquièrent ces titres financiers pour un montant total par investisseur et par offre distincte supérieur à un montant fixé par le règlement général de l'Autorité des marchés financiers ;

- ou lorsque la valeur nominale de chacun de ces titres financiers est supérieure à un montant fixé par le règlement général de l'Autorité des marchés financiers.

210

Par ailleurs, ne constitue pas une offre au public au sens de l'article L. 411-1 du code monétaire et financier l'offre qui s'adresse exclusivement :

- aux personnes fournissant le service d'investissement de gestion de portefeuille pour compte de tiers ;

- à des investisseurs qualifiés ou à un cercle restreint d'investisseurs, sous réserve que ces investisseurs agissent pour compte propre.

220

Une offre au public au sens d'une réglementation étrangère équivalente s'entend de celle rendant obligatoire l'enregistrement ou le dépôt d'un document d'information auprès d'une autorité de marché étrangère, sauf si l'émission est réalisée dans un Etat ou territoire non coopératif au sens de l'article 238-0 A du CGI, auquel cas l'émission devra remplir l'ensemble des conditions auxquelles doivent répondre les obligations émises dans le cadre d'une offre au public au sens de l'article L. 411-1 du code monétaire et financier.

2° Refinancement forcé

230

Les intérêts versés à raison de sommes laissées ou mises à disposition à la suite du remboursement d'une dette préalable, rendu obligatoire par un changement de contrôle du débiteur ou en exécution d'une procédure de sauvegarde ou d'un redressement judiciaire, sont également exclus du champ d'application de l'extension du dispositif de lutte contre la sous-capitalisation.

240

Toutefois, cette exclusion s'applique dans la limite du capital remboursé et des intérêts échus à cette occasion.

Les notions de « contrôle » et de « changement de contrôle » qui en découlent correspondent à celles qui sont définies à l'article L. 233-3 du code de commerce.

250

Toutefois, il est admis que l'exception s'applique lorsque le contrat retient une définition du « contrôle » ou du « changement du contrôle » différente mais néanmoins proche des définitions légales définies à l'article L. 233-3 du code de commerce.

La fraction des intérêts correspondant à la part excédentaire du nouvel emprunt est soumise au dispositif de lutte contre la sous-capitalisation.

260

Pour déterminer la part excédentaire, il convient de comparer :

- d'une part, le montant de l'emprunt initial remboursé augmenté du montant des intérêts échus à cette occasion ;

- et, d'autre part, le montant du nouvel emprunt.

270

L'exception prévue en cas de refinancement forcé ne s'applique que lorsque le refinancement est rendu obligatoire par le changement de contrôle du débiteur, c'est-à-dire lorsqu'une clause du contrat d'emprunt initial prévoit le remboursement immédiat du prêt en cas de changement de contrôle, direct ou indirect, du débiteur, et que la banque exige effectivement le remboursement des sommes empruntées. Elle ne s'applique donc pas dans la situation où la restructuration de la dette du débiteur résulte d'une simple décision de gestion du nouvel actionnaire du débiteur ou du groupe auquel il appartient.

280

De plus, l'exception prévue en cas de refinancement forcé ne peut concerner que le refinancement d'une dette laquelle préexiste à l'opération de changement de contrôle. Ainsi, dans le cas d'une opération de « leverage buy out » (LBO), la dette d'acquisition des titres de la société cible, souscrite par la société cessionnaire, est dans le champ d'application de l'extension du dispositif de lutte contre la sous-capitalisation, même si le changement de contrôle rend par ailleurs obligatoire le remboursement des emprunts contractés antérieurement par la société cible.

3° Prêts et avances accordés aux sociétés civiles immobilières de construction-vente et garantis par des sociétés liées

290

Les intérêts versés à raison d'emprunts contractés par des sociétés civiles immobilières de construction-vente et garantis par un ou plusieurs de leurs associés sont exclus du champ d'application de l'extension du dispositif de lutte contre la sous-capitalisation sous réserve du respect de certaines conditions exposées au III-A-2-a-2° § 250.

Les sociétés concernées par cette exception sont celles qui ont pour objet la construction d'un ou de plusieurs immeubles en vue de leur vente, en totalité ou par fractions, et dont le régime est fixé par les articles L. 211-1 et suivants du code de la construction et de l'habitation. Ne sont donc pas visées par cette exception, les sociétés d'attribution qui ont pour objet l'acquisition ou la construction d'immeubles en vue de leur division par fractions destinées à être attribuées aux associés en propriété ou en jouissance, les sociétés coopératives de construction et les sociétés de pluripropriété qui ont pour objet de mettre gratuitement à la disposition de leurs associés certains biens, meubles ou immeubles.

300

Les intérêts versés par les sociétés de construction-vente et garantis par des sociétés liées ne sont pas concernés par l'extension du dispositif de lutte contre la sous-capitalisation sous réserve que :

- d'une part, la quotité garantie par le ou les associés n'excède pas, pour chaque emprunt, la proportion de leurs droits dans ladite société civile ;

- et d'autre part, les sommes empruntées ne soient pas à nouveau mises à disposition par cette société à une autre entreprise qui lui est liée au sens du c.

310

Lorsqu'un associé lié à une SCI de construction-vente consent une garantie dont la quotité excède ses droits dans le capital de la SCI, les intérêts versés par la SCI seront assimilés à des intérêts versés à des sociétés liées à raison de la fraction d'intérêt excédant les droits dudit associé dans le capital.

320

Les intérêts servis à raison des emprunts garantis par les associés des SCI de construction-vente dont la déduction a été écartée pour la détermination des résultats imposables des exercices clos entre le 31 décembre 2010 et le 31 décembre 2011 en application des dispositions du 3 du II de l'article 212 du CGI, entrent dans le champ d'application de l'extension du dispositif de lutte contre la sous-capitalisation. Ils ne sont pas visés par la nouvelle exception et demeurent donc soumis au régime des intérêts différés.

4° Emprunts contractés antérieurement au 1er janvier 2011 à l'occasion d'une opération d'acquisition de titres ou de son refinancement

325

Cette exception n'est donc applicable qu'aux seules sommes souscrites en vue de financer ou de refinancer une opération d'acquisition de titres, à la condition que les contrats de financement ou de refinancement aient été conclus antérieurement au 1er janvier 2011.

Enfin, lorsque le contrat de financement ou de refinancement, conclu avant le 1er janvier 2011, prévoit que les intérêts dus au titre des sommes mises à disposition sont capitalisés, les intérêts versés sur les intérêts capitalisés, qui sont assimilés à des intérêts servis à des entreprises liées au sens du 12 de l'article 39 du CGI, sont soumis aux mêmes dispositions que ces intérêts capitalisés.

b. Autres exceptions

1° Prêts et avances accordés par des entreprises dans le cadre de relations commerciales normales

330

Les prêts et avances accordées par des entreprises non liées fournisseurs ou clients dans le cadre de leurs relations commerciales et dont le remboursement est garanti par une entreprise liée, ne sont pas soumises aux dispositions du 3 du II de l'article 212 du CGI, sous réserve de respecter les deux conditions exposées au I-C-1 § 40.

2° Prêts et avances accordés aux centrales de trésorerie

340

Les intérêts dus par une centrale de trésorerie au titre de sommes mises à disposition par des sociétés tierces et garanties par des entreprises liées à la centrale de trésorerie ne sont pas soumises aux dispositions du 3 du II l'article 212 du CGI.

Pour plus de précisions, se reporter au I-B-2-b § 90 à 160 du BOI-IS-BASE-35-20-20-20.

3° Prêts et avances garantis par un établissement de crédit lié au débiteur

350

Les prêts et avances accordés par des entreprises non liées dont le remboursement est garanti par un établissement de crédit lié ne sont pas soumises aux dispositions du 3 du II de l'article 212 du CGI, sous réserve de respecter les deux conditions suivantes :

- d'une part, le montant des sommes garanties par l'établissement de crédit n'excède pas celui qui aurait été garanti à une entreprise tierce exerçant la même activité industrielle ou commerciale compte tenu notamment de ses capacités de remboursement ;

- d'autre part, que le taux de rémunération de la garantie ne dépasse pas celui effectivement appliqué par l'établissement de crédit à l'ensemble de sa clientèle d'entreprise non liées pour des garanties de même nature.

(360)

B. Garanties concernées

1. Principes

370

L'extension du dispositif de lutte contre la sous-capitalisation porte sur les intérêts servis à raison des sommes laissées ou mises à disposition dont le remboursement est garanti par une sûreté accordée par :

- soit une entreprise liée au débiteur au sens du 12 de l'article 39 du CGI,

- soit une entreprise dont l'engagement est, lui-même, garanti par une sûreté accordée par une entreprise liée au débiteur au sens du 12 de l'article 39.

380

Il est précisé que l'administration, conformément à l'intention du législateur d'éviter un contournement du dispositif de lutte contre la sous-capitalisation par l'interposition d'une personne tierce, est susceptible de remettre en cause, sur le terrain de l'abus de droit prévu à l'article L. 64 du livre des procédures fiscales, les différents niveaux d'interposition de sociétés tierces qui seraient mis en place dans le but de contourner la règle posée par le 3 du II de l'article 212 du CGI.

390

Sont visées l'ensemble des sûretés personnelles et réelles, de droit français ou étranger, accordées par une société liée au débiteur, sous réserve des précisions suivantes.

a. Suretés personnelles

400

Une sûreté personnelle a pour effet d'adjoindre à l'engagement principal du débiteur d'autres engagements de même nature sur d'autres patrimoines.

410

Seules sont visées les sûretés personnelles qui constituent des garanties de remboursement, c'est-à-dire, notamment :

- les cautionnements au sens de l'article 2288 du code civil ;

- les garanties autonomes au sens de l'article 2321 du code civil ;

- certaines lettres d'intention au sens de l'article 2322 du code civil comportant une obligation de résultat ayant pour objet de garantir le remboursement des sommes mises à disposition du débiteur.

420

En revanche, ne sont pas visées les lettres d'intention comportant uniquement une simple obligation de moyens, ou comportant une obligation de résultat qui ne garantit pas au créancier le remboursement des sommes empruntées.

A titre d'exemple, l'engagement d'une société mère de ne pas céder les titres de la filiale débitrice ne constitue pas une garantie de remboursement et n'entre donc pas dans le champ de l'extension du dispositif de lutte contre la sous-capitalisation.

b. Suretés réelles

430

Une sûreté réelle réalise l'affectation de la valeur d'un bien au désintéressement des créanciers.

Est concerné par la mesure l'ensemble des sûretés réelles portant sur des biens meubles ou immeubles présents ou à venir : gage, nantissement, hypothèque, fiducie, etc.

2. Exceptions

440

L'extension du dispositif de lutte contre la sous-capitalisation ne s'applique pas aux sommes laissées ou mises à disposition dont le remboursement est exclusivement garanti :

- soit par le nantissement des titres du débiteur,

- soit par le nantissement des créances détenues sur ce débiteur,

- soit enfin par le nantissement des titres d'une société détenant directement ou indirectement le débiteur.

a. Nantissement des titres du débiteur et des créances sur ce débiteur

450

L'extension du dispositif de lutte contre la sous-capitalisation ne s'applique pas à la fraction des sommes laissées ou mises à disposition dont le remboursement est exclusivement garanti par le nantissement des titres du débiteur, ou par le nantissement des créances sur ce débiteur. Il est toutefois admis que le dispositif de lutte contre la sous-capitalisation ne s'applique pas lorsque le remboursement des sommes laissées ou mises à disposition est à la fois garanti par le nantissement des titres du débiteur et par le nantissement des créances sur ce débiteur.

460

Il est, de plus, admis qu'en cas de sûretés consenties par le débiteur lui-même ou par des tiers non liés au débiteur, en sus du nantissement des titres du débiteur et/ou des créances sur ce débiteur, ce nantissement soit systématiquement exclu de l'extension du dispositif de lutte contre la sous-capitalisation (exemple 1 au III-B-2-a-§ 490).

470

Lorsque d'autres sûretés garantissant le remboursement des sommes empruntées sont accordées par des entreprises liées en sus du nantissement des titres du débiteur ou des créances sur ce débiteur, la condition d'exclusivité n'est pas remplie. Ce nantissement entre donc dans l'extension du dispositif de lutte contre la sous-capitalisation (exemple 2 au III-B-2-a-§ 490).

480

Toutefois, lorsque le montant cumulé des autres garanties, accordées par des entreprises liées en sus du nantissement des titres du débiteur ou des créances sur ce débiteur, est inférieur au montant des sommes laissées ou mises à disposition, la fraction des sommes empruntées exclusivement garantie par le nantissement des titres du débiteur ou des créances sur ce débiteur est exclue de l'extension du dispositif de lutte contre la sous-capitalisation (exemple 3 au III-B-2-a-§ 490).

490

Exemple 1 : Une société F souscrit, auprès d'un établissement de crédit non lié, un emprunt pour l'acquisition d'un immeuble, garanti par :

- un nantissement des titres de la société emprunteuse F consenti par sa société mère M ;

- une caution accordée à la banque par une société de caution non liée au débiteur ;

- une hypothèque sur l'immeuble consentie par la société F.

Dans cette situation, les intérêts dus par F au titre de l'emprunt garanti ne sont pas assimilés à des intérêts servis à des sociétés liées pour l'application du dispositif de lutte contre la sous-capitalisation.

Exemple 2 : Une société F souscrit, auprès d'un établissement de crédit non lié, un emprunt pour l'acquisition d'un immeuble, garanti par :

- un cautionnement consenti par la société M, laquelle détient F ;

- un nantissement des créances détenues sur la société emprunteuse F, consenti une filiale de M ;

Dans cette situation, le nantissement des créances détenues sur F n'est pas exclusif de toute autre garantie accordée par une société liée. Par conséquent, il entre dans le champ d'application de l'extension du dispositif de lutte contre la sous-capitalisation.

Exemple 3 : Une société F souscrit, auprès d'un établissement de crédit non lié, un emprunt de 2 M€, dont le remboursement est à la fois garanti par :

- un nantissement des titres de la société emprunteuse F, consenti par sa société mère M, dont la valeur est évaluée à 1 M€,

- et par une sûreté réelle accordée par une société sœur de F, dont la valeur est estimée à 1,3 M€.

Dans cette situation, la valeur de la sûreté réelle accordée par la société sœur de F (1,3 M€) étant inférieur au montant des sommes laissées ou mises à disposition (2 M€), la fraction de l'emprunt dont le remboursement est exclusivement garanti par le nantissement des titres de F, soit 700 000 €, n'entre pas dans le champ d'application de l'extension du dispositif de lutte contre la sous-capitalisation.

b. Nantissement des titres d'une société détenant directement ou indirectement le débiteur

500

L'extension du dispositif de lutte contre la sous-capitalisation ne s'applique pas à la fraction des sommes laissées ou mises à disposition dont le remboursement est exclusivement garanti par le nantissement des titres des sociétés qui détiennent, directement ou indirectement, la filiale débitrice, à la condition que la société qui consent la garantie appartienne au même groupe fiscal mentionné à l'article 223 A du CGI que le débiteur.

510

Toutefois, il est admis qu'en cas de pluralité de garanties consenties par le débiteur lui-même ou par des tiers non liés au débiteur, parmi lesquelles figurerait le nantissement des titres des sociétés qui détiennent, directement ou indirectement, la filiale débitrice dans la situation où la société qui consent la garantie appartient au même groupe intégré fiscalement, ce nantissement soit systématiquement exclu du champ d'application de l'extension du dispositif de lutte contre la sous-capitalisation.

520

Exemple : Soient trois sociétés M, F1 et F2 appartenant à un même groupe fiscal. M détient la société F1 qui, elle-même, détient la société F2. F2 souscrit un emprunt auprès d'un établissement bancaire dont le remboursement est garanti par un nantissement des titres de F1 accordé par M.

Dans cette situation, les intérêts servis par F2 à raison dudit emprunt sont exclus du champ d'application de l'extension du dispositif de lutte contre la sous-capitalisation dès lors que M et F2 appartiennent au même groupe fiscal.

530

La condition d'intégration fiscale doit être appréciée au titre de chaque exercice et non au titre du seul exercice d'octroi de la sûreté.