IS - Base d'imposition - Mesures de lutte contre les dispositifs hybrides - Définitions prévues à l'article 205 B du CGI

1

Les dispositions relatives aux dispositifs hybrides figurant à l'article 205 B du code général des impôts (CGI), à l'article 205 C du CGI et à l'article 205 D du CGI s'appliquent à toutes les entreprises soumises à l'impôt sur les sociétés ainsi qu'à celles imposables dans les conditions prévues à l'article 8 du CGI dès lors qu'un associé est soumis à l'impôt sur les sociétés. Pour l'application de l'article 205 C du CGI, il convient de se reporter au I-B § 20 du BOI-IS-BASE-80-30.

Ces dispositions renvoient à un certain nombre de notions dont la définition peut être propre aux présentes mesures de lutte contre les dispositifs hybrides.

I. La notion de paiement

10

Les dispositions du 2° du I de l'article 205 B du CGI définissent un paiement comme tout droit à un transfert de valeur associé à un montant susceptible d'être payé.

Un paiement désigne donc une obligation de payer, c'est-à-dire une créance ou une dette, sans qu’il soit nécessaire qu’il se traduise par un transfert de valeur effectif entre deux personnes. Une obligation conditionnelle ou future d'effectuer un paiement est considérée comme un paiement au sens du 2° du I de l'article 205 B du CGI.

De même, un paiement ne désigne pas nécessairement un droit à un transfert de numéraire. La distribution d'un dividende en nature, par exemple par la remise d'actions de la société distributrice, est considérée comme un paiement.

Par ailleurs, un paiement est réputé effectué, au sens du f du 1° du I de l'article 205 B du CGI lorsque le débiteur et le bénéficiaire forment une personne morale unique. Autrement dit, est réputé effectué un paiement entre un établissement et son siège ou entre deux établissements du même contribuable dans le cadre d'un mécanisme d'attribution des bénéfices destiné à permettre une détermination exacte du résultat fiscal imposable dans les Etats de résidence ou du lieu de situation respectifs du débiteur et du bénéficiaire.

II. Les notions de personne, de débiteur et d'investisseur

A. La notion de personne

20

La notion de personne est définie au 3° du I de l'article 205 B du CGI comme une personne physique ou une entité.

Il peut s'agir d'une entité avec ou sans personnalité morale, imposable ou non imposable. Ainsi, les fonds, les sociétés de personnes mentionnées à l'article 8 du CGI ou les établissements sont des personnes au sens des dispositions de l'article 205 B du CGI.

B. La notion de débiteur

30

Le débiteur est défini au 5° du I de l'article 205 B du CGI comme une personne qui est tenue d'effectuer un paiement au sens du 2° du même I de l'article 205 B du CGI.

Le débiteur doit être distingué de l'investisseur dans les situations de double déduction évoquées au 2 du III de l'article 205 B du CGI. Dans les situations de double déduction, telles que visées au g du 1° du I et au 2 du III de l’article 205 B du CGI, le débiteur est l’établissement ou l’entité hybride.

C. La notion d'investisseur

40

L'investisseur est défini au 6° du I de l'article 205 B du CGI comme toute personne autre que le débiteur qui bénéficie d'une déduction afférente à un dispositif hybride mentionné au g du 1°.

Dans les situations de double déduction mentionnées au 2 du III de l’article 205 B du CGI, l’investisseur et le débiteur déduisent la même charge. Cependant, au regard des dispositions du 9° du I de l'article 205 B du CGI, seul le débiteur, qui constitue une entité hybride ou un établissement stable, est considéré comme tenu au paiement et peut déduire une charge à ce titre. L’investisseur est établi dans un Etat distinct, dont la réglementation considère qu’il appartient à cet investisseur, et non au débiteur, de déduire la charge afférente au paiement. Cet investisseur a donc également déduit cette charge.

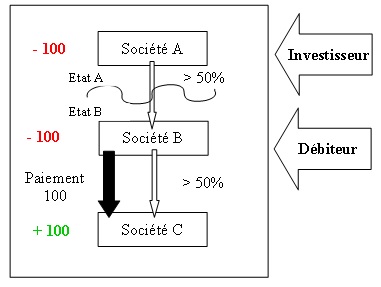

Exemple : Les sociétés A, B et C sont des entreprises associées au sens du 16° du 1 de l'article 205 B du CGI. La société B effectue un paiement au profit de la société C. La société B est le « débiteur » car elle supporte directement l’obligation de paiement, qu’elle déduit donc. La société A, l' « investisseur », déduit également la charge en sa qualité d’associé du débiteur, sans en supporter l’obligation de paiement. La différence dans l’attribution des paiements à l’origine de l’asymétrie est liée aux divergences de législation entre l’État de résidence de la société B et l’État de résidence de la société A. La société B est considérée comme imposable selon la législation de l'Etat B, mais comme non imposable selon la législation de l'Etat A.

La société B peut être une entité hybride ou un établissement.

III. Les notions de résidence et d'établissement

A. La notion de résidence

50

La résidence est définie au 4° du I de l'article 205 B du CGI comme le lieu où une personne est considérée comme ayant son siège ou son domicile fiscal.

Les personnes doivent qualifier leur résidence, en premier lieu, en application des règles de droit interne et en second lieu, le cas échéant, en application des conventions fiscales bilatérales conclues par la France.

Pour la définition de la résidence en droit interne, il conviendra de se reporter pour le siège :

- au I-B-2 § 90 du BOI-RPPM-RCM-30-30-30-10 pour les sociétés de personnes ;

- au BOI-IS-CHAMP-60-10-20 pour les personnes relevant de l’impôt sur les sociétés.

Par principe, une personne a un seul et unique lieu de résidence fiscale.

B. La notion d'établissement

60

L'établissement est défini au 7° du I de l'article 205 B du CGI comme une entreprise exploitée en France au sens du I de l'article 209 du CGI ou un établissement au sens de la législation applicable dans l'Etat dans lequel il est situé ou dans celui du siège de l'entité dont il dépend ou un établissement stable au sens des conventions internationales relatives aux doubles impositions.

Cette définition désigne :

- les établissements au sens de la législation française, à savoir les installations présentant un certain caractère de permanence, les représentants ou les opérations formant un cycle commercial complet au sens du II-A § 50 et suivants du BOI-IS-CHAMP-60-10-10 ;

- les établissements au sens de la législation interne d’un Etat autre que la France, soit l’État de l’établissement ou l’État du siège ;

- les établissements stables tels que définis dans les conventions internationales.

IV. La notion d'instrument financier

70

En application du 12° du I de l'article 205 B du CGI, est un instrument financier l'instrument qui génère un rendement financier soumis, soit dans l’État de résidence du débiteur, soit dans l’État de résidence du bénéficiaire, aux règles fiscales applicables aux titres de dette, titres de participation ou instruments dérivés.

Le rendement financier peut être défini comme un rendement qui est économiquement équivalent à un intérêt ou comme un rendement de capitaux propres, c'est-à-dire un droit de percevoir des bénéfices ou de participer à des distributions de toute personne ou un rendement qui est économiquement équivalent à une distribution ou à des bénéfices.

Ainsi, peut être qualifié de dispositif hybride (sous réserve de remplir l'ensemble des autres critères visés au a du 1° du I de l'article 205 B du CGI) tout paiement réalisé notamment dans le cadre de la détention d'actions, d'obligations, ou à la suite de la conclusion de contrats sur des produits dérivés, de contrats de swap, d'options ou d'autres instruments financiers à terme.

V. La notion de déduction sans inclusion

A. La notion d'inclusion : définition générale

80

Un dispositif est qualifié d'hybride lorsqu'il génère une asymétrie dans le traitement fiscal qu'il reçoit de la part des deux États concernés, c'est-à-dire soit une déduction sans inclusion, soit une double déduction (VI § 120).

Conformément aux dispositions du 8° du I de l'article 205 B du CGI, l'inclusion consiste en la prise en compte d'un paiement dans le revenu imposable de son bénéficiaire en application des règles de son Etat de résidence.

Ainsi, il y a déduction sans inclusion lorsqu’un paiement donne lieu à une déduction chez le débiteur du paiement sans entraîner la constatation d'un produit imposable dans le résultat fiscal du bénéficiaire du paiement au titre de l’exercice au cours duquel le paiement a été déduit par le débiteur.

Le fait que le résultat dans lequel le paiement a été inclus soit imposé à un taux plus faible que le taux normal de l'impôt sur les sociétés de l’État de résidence du bénéficiaire, ou même exonéré d'impôt sur les sociétés en application de la législation de cet Etat, ne conduit pas à remettre en cause l’existence d’une inclusion.

B. La notion d'inclusion : cas particulier des dispositifs hybrides concernant un paiement effectué au titre d'un instrument financier

90

Les dispositions du 8° du I de l'article 205 B du CGI retiennent une définition distincte de la notion d'inclusion en présence de paiements effectués au titre d'instruments financiers pour l'application du a du 1° du I de l'article 205 B du CGI (pour plus de précisions sur ce type de dispositifs hybrides, il convient de se référer au I-A § 10 à 40 du BOI-IS-BASE-80-20-10).

Un paiement effectué au titre d'un instrument financier est considéré comme inclus dans le résultat imposable du bénéficiaire dès lors qu'il remplit deux conditions :

- ne pas avoir ouvert droit, en application des règles de l'Etat de résidence du bénéficiaire, à une exonération, une réduction du taux d'imposition, ou un crédit ou remboursement d'impôt autre qu'un crédit d'impôt résultant d'une retenue à la source, en raison de la nature même de ce paiement ;

- avoir été inclus au cours d'un exercice qui commence dans les vingt-quatre mois suivant la fin de l'exercice au cours duquel la charge a été déduite.

100

Il résulte de la première condition que le paiement ne doit pas donner lieu, en raison de la nature même de ce dernier, à une exonération, une réduction du taux d'imposition, ou un crédit ou remboursement d'impôt autre qu'un crédit d'impôt résultant d'une retenue à la source, en application de la réglementation en vigueur dans l'Etat de résidence du bénéficiaire.

Ainsi, si un paiement est imposé dans l’État de résidence du bénéficiaire à un taux réduit ou exonéré en raison de la nature même du paiement, ce dernier ne sera pas considéré comme inclus.

Dès lors, tout allègement fiscal ou exonération octroyé en raison de la nature même du paiement est constitutif d'une absence d'inclusion, entraînant l'application des mesures de lutte contre les dispositifs hybrides prévues au III de l'article 205 B du CGI (sur ce point, il convient de se reporter au BOI-IS-BASE-80-20-20).

Remarque : A cet égard, n'est par exemple pas considéré comme inclus le paiement qui ouvre droit, dans l'Etat de résidence de la société bénéficiaire, à l'application d'un régime équivalent à celui prévu à l'article 145 du CGI et à l'article 216 du CGI (régime fiscal des sociétés mère et filiales en France, BOI-IS-BASE-10-10-10-10).

Néanmoins, un paiement sera reconnu comme inclus si l'exonération ou l'allègement fiscal accordé par la réglementation de l'Etat de résidence du bénéficiaire est uniquement fondé sur le statut fiscal du bénéficiaire. Aussi, ne peut être assimilée à une absence d'inclusion l'application de régimes fiscaux spécifiques à certaines entités, tels que Ies régimes particuliers d'imposition applicables à certaines sociétés d'investissement (comme les fonds communs de placement à risques en France), aux sociétés holdings, aux sociétés d'administration et de services ou aux entités ayant le statut d'organismes coopératifs.

Dans l'hypothèse où la société bénéficiaire établie hors de France est membre d'un groupe fiscal au sens de l'article 223 A du CGI, la société débitrice doit démontrer que le paiement concerné a effectivement été inclus dans le résultat d'ensemble du groupe au titre duquel la société mère est redevable de l'impôt équivalent à l'impôt sur les sociétés dans son Etat de résidence.

110

Il résulte de la seconde condition que la prise en compte du paiement dans le résultat imposable du bénéficiaire doit intervenir au cours de l'exercice au titre duquel la charge a été déduite par le débiteur, ou au titre d'un exercice qui commence dans les vingt-quatre mois suivant la fin de l'exercice au titre duquel la charge a été déduite par le débiteur.

Exemple : Un instrument financier donne lieu à une charge déduite du résultat fiscal de la société A, située en France, au titre d'un exercice clos par cette dernière le 31 décembre N. La contrepartie chez la société B, située dans un Etat B, doit être incluse dans son résultat fiscal au titre d'un exercice qui commencera au plus tard le 31 décembre N+2.

A défaut d’inclusion dans ce délai d'un exercice qui commencera au plus tard le 31 décembre N+2, la déduction opérée au titre de ce paiement donne lieu à une réintégration extra-comptable au titre de l'exercice ouvert par le débiteur au plus tard à l’issue d’un délai de vingt-quatre mois suivant la clôture de l’exercice au titre duquel il a déduit le paiement.

Exemple : Un instrument financier donne lieu à une charge déduite du résultat fiscal de la société A, située en France, au titre d'un exercice clos par cette dernière le 31 décembre N. Au 31 décembre N+2, la contrepartie chez la société B, située dans un Etat B, n’est pas incluse dans son résultat imposable. La société A doit ainsi réintégrer extra-comptablement dans le résultat de l’exercice N+2 la déduction précédemment réalisée.

VI. La notion de double déduction

120

La double déduction est définie au 9° du I de l'article 205 B du CGI comme une déduction du même paiement, des mêmes dépenses ou des mêmes pertes dans l'Etat de résidence du débiteur et dans un autre Etat. Dans le cas d'un paiement par une entité hybride ou un établissement, l'Etat de résidence du débiteur est celui dans lequel l'entité hybride ou l'établissement est établi ou situé.

Ces dispositions ne sont pas applicables lorsque la double déduction concerne un revenu soumis à double inclusion au titre du même exercice ou au titre d'un exercice qui commence dans les vingt-quatre mois suivant la fin de l'exercice au titre duquel la charge a été initialement déduite. A défaut de double inclusion dans ce délai, une correction est opérée dans les conditions exposées au V-B § 110.

Le dispositif relatif à la double déduction porte donc non seulement sur les déductions générées par un paiement au sens du I § 10, mais également sur les déductions qui ont pour origine une dépense ou une perte. Doivent donc être prises en compte :

- la double déduction d'un paiement : le débiteur réalise un paiement en contrepartie de dépenses courantes telles que les paiements de services, de loyers, redevances, intérêts et autres montants pouvant être imputés directement sur le résultat fiscal (I § 10) ;

- la double déduction d'une dépense : la personne supporte une dépense telle qu'une dotation aux amortissements par exemple ;

- la double déduction d'une perte : la personne réalise effectivement une perte, en cas de résultat négatif par exemple.

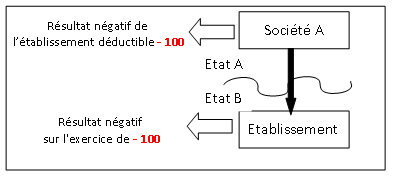

Exemple de la double déduction d'une perte : La société A est située dans l'Etat A et détient un établissement situé dans l’État B. La législation de l’Etat A considère l’établissement comme ne constituant pas de présence imposable de la société A dans l’Etat B. Ainsi, la société A peut déduire le résultat négatif réalisé par l’établissement. A l'inverse, la législation du pays B considère l’établissement comme fiscalement imposable. Par conséquent, l’établissement peut enregistrer un déficit.

VII. La notion de transfert hybride

130

Aux termes des dispositions du 13° du I de l'article 205 B du CGI, le transfert hybride est un dispositif permettant de transférer un instrument financier lorsque le rendement sous-jacent de l'instrument financier transféré est considéré sur le plan fiscal comme obtenu simultanément par plusieurs des parties à ce dispositif.

Ainsi, est un transfert hybride le dispositif permettant de transférer un instrument financier dont les caractéristiques économiques et la structuration conduisent les législations de deux Etats à formuler des conclusions opposées sur l'identité du propriétaire du rendement sous-jacent de l'actif transféré.

Sont notamment visées les opérations qui, sur le plan fiscal, sont traitées par un Etat comme un transfert de propriété, tandis que l'application de la législation applicable dans l'Etat de résidence de l'autre partie au dispositif conduit à assimiler l'opération à une mise à disposition temporaire, qui n'emporte pas transfert de propriété (sur ce point, il convient de se reporter à l'exemple figurant au II-C § 180 du BOI-IS-BASE-80-20-20, qui illustre cette situation).

VIII. La notion de dispositif structuré

140

Aux termes du 14° du I de l'article 205 B du CGI, constitue un dispositif structuré le dispositif utilisant un dispositif hybride au sens du 1° du I de l'article 205 B du CGI et dont les termes intègrent la valorisation de l'effet d'asymétrie, ou un dispositif qui a été conçu en vue de générer les mêmes conséquences qu'un dispositif hybride, lorsque le contribuable ne peut pas démontrer que lui-même ou une entreprise associée n'avaient pas connaissance du dispositif hybride et qu'ils n'ont pas bénéficié de l'avantage fiscal en découlant.

Un dispositif dont le rendement a été calculé en incluant l'effet d'asymétrie est considéré comme intégrant la valorisation de cet effet. A titre d'exemple, un prêt qui serait traité dans un autre Etat comme un instrument de capitaux propres et dont la rémunération est minorée d'un montant correspondant à l'économie d'impôt que réalise l'emprunteur en raison de l'asymétrie hybride générée par le prêt doit être considéré comme un dispositif structuré.

Par ailleurs, doit par exemple être considéré comme un dispositif structuré, car conçu pour générer les mêmes conséquences qu'un dispositif hybride, un dispositif qui est commercialisé comme étant assorti d'avantages fiscaux dont tout ou partie résultent d'une asymétrie fiscale. De même, peut être regardé comme un dispositif structuré, car conçu en vue de générer les mêmes conséquences qu'un dispositif hybride, un dispositif principalement commercialisé auprès de contribuables issus d'un même Etat pour lesquels une asymétrie fiscale se produit, ou bien un dispositif qui générerait un rendement négatif si l’asymétrie fiscale n'existait pas.

Pour plus de précisions sur les règles applicables en présence d’un dispositif structuré, il convient de se référer au II-A § 110 du BOI-IS-BASE-80-20-20.

IX. La notion d'entité hybride

150

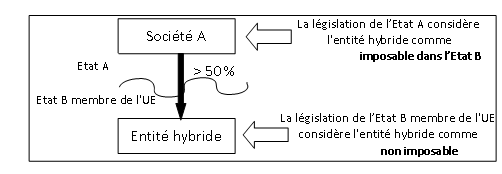

Une entité hybride est définie au 11° du I de l'article 205 B du CGI comme toute entité ou tout dispositif qui est considéré comme une entité imposable par un Etat et dont les revenus ou les dépenses sont considérés comme les revenus ou les dépenses d'une ou de plusieurs autres personnes par un autre Etat.

Autrement dit, l’entité hybride est considérée comme fiscalement imposable par la législation d'un Etat et comme fiscalement non imposable par la législation d'un autre Etat.

X. La notion de dispositif hybride inversé

160

La notion de dispositif hybride inversé est définie au 15° du I de l'article 205 B du CGI comme un dispositif dans lequel une ou plusieurs entreprises associées détenant ensemble un intérêt direct ou indirect dans au moins 50 % du capital, des droits de vote ou des droits aux bénéfices d'une entité hybride constituée ou établie dans un Etat membre de l'Union européenne sont établies dans un ou plusieurs Etats qui considèrent cette entité comme une personne imposable dans son Etat de résidence.

Un dispositif hybride inversé suppose donc que l'entité hybride résidente d'un Etat membre de l’Union européenne soit considérée par la législation de ce même Etat comme non imposable.

XI. La notion d'entreprises associées

170

Aux termes du 2 du II de l'article 205 B du CGI, sont concernées par l'application des mesures de lutte contre les dispositifs hybrides les seules situations d'asymétrie fiscale constatées dans le cadre de relations entre entreprises associées, entre un siège et son établissement ou entre deux ou plusieurs établissements d'une même entité.

Toutefois, le 3 du III de l'article 205 B du CGI, qui permet de neutraliser les effets fiscaux asymétriques résultant notamment de la mise en œuvre de dispositifs structurés (VIII § 140), trouve, dans cette dernière situation, à s'appliquer dans le cadre de relations entre entités qui ne sont pas des entreprises associées entre elles. Pour plus de précisions sur les conséquences de la mise en œuvre des dispositifs structurés, il convient de se reporter au II-A § 110 du BOI-IS-BASE-80-20-20.

Ainsi, à l'exception de ceux résultant de la mise en œuvre de dispositifs structurés, les effets d'asymétrie fiscale constatés dans le cadre de relations entre entités tierces, ou entre entités qui ne sont pas considérées comme des entreprises associées entre elles, ne peuvent donner lieu à l'application des mesures de lutte contre les dispositifs hybrides.

180

En vertu des dispositions du 16° du I de l'article 205 B du CGI, est qualifiée d'entreprise associée :

- l'entité dans laquelle le contribuable détient, directement ou indirectement, une participation de 50 % ou plus des droits de vote ou du capital, ou dont il est en droit de recevoir au moins 50 % des bénéfices ;

- une personne qui détient, directement ou indirectement, 50 % ou plus des droits de vote ou du capital du contribuable, ou qui est en droit de recevoir au moins 50 % des bénéfices de ce dernier ;

- une entité dans laquelle une personne, qui détient directement ou indirectement une participation d'au moins 50 % des droits de vote ou du capital du contribuable, détient également une participation d'au moins 50 % des droits de vote ou du capital.

En outre, sont également considérées comme entreprises associées l'ensemble des entités qui sont comprises dans le périmètre du groupe consolidé retenu pour l'application de la clause de sauvegarde prévue au VI de l'article 212 bis du CGI (II § 110 et suivants du BOI-IS-BASE-35-40-10-20). Ce groupe consolidé s'entend de l'ensemble des entreprises françaises et étrangères dont les comptes sont consolidés par intégration globale pour l'établissement des comptes consolidés au sens de l'article L. 233-18 du code de commerce (C. com.), ou au sens des normes comptables internationales mentionnées à l'article L. 233-24 du C. com..

Sont donc concernées les entreprises sur lesquelles un contrôle exclusif est exercé ou qui exercent sur d'autres entreprises un tel contrôle. Pour plus de précisions sur cette notion de contrôle, il convient de se référer aux II-A-1-a § 140 à 190 du BOI-IS-BASE-35-40-10-20.

Par ailleurs, et conformément aux dispositions du 16° du I de l'article 205 B du CGI, sont considérées comme des entreprises associées les sociétés sur lesquelles il est exercé une influence notable, celles sur lesquelles un groupe limité d'actionnaires exerce un contrôle conjoint, ainsi que celles qui exercent une influence notable sur d'autres entreprises ou qui contrôlent conjointement d'autres entreprises.

A cet égard, il convient de rappeler que l'influence notable se caractérise par le pouvoir de participer aux politiques financières et opérationnelles d'une entité, sans détenir le contrôle exclusif de cette dernière.

Remarque : En application des dispositions de l'article L. 233-17-2 du C. com., l'influence notable sur la gestion et la politique financière d'une entreprise est présumée lorsqu'une société dispose, directement ou indirectement, d'une fraction au moins égale au cinquième des droits de vote de cette entreprise.

Aux termes de l'article L. 233-16 du C. com, le contrôle conjoint peut être défini comme le partage du contrôle d'une entreprise exploitée en commun par un nombre limité d'associés ou d'actionnaires, de sorte que les décisions résultent de leur accord. Ainsi, un contrôle peut être considéré comme exercé de manière conjointe dès lors que deux ou plusieurs personnes agissent de concert, c'est-à-dire notamment lorsque celles-ci déterminent en fait les décisions prises en assemblée générale.

Remarque : Conformément à l'article L. 233-10 du C. com, des personnes agissent de concert lorsqu'elles ont conclu un accord en vue d'acquérir ou de céder des droits de vote ou en vue d'exercer les droits de vote, pour mettre en œuvre une politique commune vis-à-vis de la société ou pour obtenir le contrôle de cette société. A cet égard, il est précisé que la conclusion d'un pacte d'actionnaires ne suffit pas nécessairement à caractériser l'existence d'une action conjointe entre eux.

190

Il convient également de préciser que le périmètre d'application des mesures de lutte contre les dispositifs hybrides est plus large en présence d'effets fiscaux asymétriques résultant d'instruments financiers hybrides. En effet, pour ces types de dispositifs hybrides (défini au a du 1 du I de l'article 205 B du CGI), le seuil de détention de 50 %, mentionné au XI § 180, est remplacé par un seuil de 25 %.

Ainsi, en présence d'un instrument financier hybride, les règles de neutralisation des effets d'asymétrie fiscale, explicitées au BOI-IS-BASE-80-20-20, trouvent à s'appliquer dès qu'un lien capitalistique existe entre deux entités à hauteur de 25 % au moins.