IS - Régime fiscal des groupes de sociétés - Retraitements nécessaires à la détermination du résultat et de la plus ou moins-value d'ensemble - Limitation de la déduction des charges financières nettes

1

L'article 223 B bis du code général des impôts (CGI) a été modifié par l'article 34 de la loi n° 2018-1317 du 28 décembre 2018 de finances pour 2019, qui a substitué à l'ancien plafonnement général des charges financières nettes et à l'ancien dispositif de lutte contre la sous-capitalisation, un nouveau dispositif de limitation de la déduction des charges financières nettes supportées par des sociétés membres d'un groupe fiscal au sens de l'article 223 A du CGI.

Le dispositif de limitation des charges financières nettes applicable dans le cadre de l'intégration fiscale fonctionne selon les mêmes modalités que celles mises en œuvre pour l'application de l'article 212 bis du CGI (BOI-IS-BASE-35-40), sous réserve de certaines spécificités applicables au régime de groupe qui sont détaillées au sein de la présente section.

Pour plus de précisions sur le régime fiscal des groupes de sociétés, il convient de se reporter au BOI-IS-GPE.

I. Modalités d'application de la limitation de déduction des charges financières nettes au sein du groupe fiscal

10

En présence de sociétés appartenant à un groupe fiscal, la mesure de limitation des charges financières nettes est uniquement mise en œuvre pour la détermination du résultat d'ensemble (sur la notion de résultat d'ensemble, il convient de se reporter au BOI-IS-GPE-20-20). C'est donc à la société mère du groupe, en sa qualité de contribuable pour le résultat d'ensemble du groupe, qu'il incombe de déterminer le montant des charges financières nettes du groupe.

Par suite, chaque société membre du groupe détermine son résultat propre sans application de la mesure de plafonnement des charges financières nettes prévue à l'article 212 bis du CGI.

Remarque : Il est toutefois précisé que, pour le calcul de la réserve spéciale de participation et, plus largement, pour l'établissement du tableau n° 2058-A-bis-SD de la LIASSE GROUPE-SD (CERFA n° 15950), disponible en ligne sur le site www.impots.gouv.fr, les sociétés membres du groupe doivent appliquer, à leur niveau et sur la base des données issues des comptes consolidés publiés par le groupe auquel elles appartiennent, les dispositions de l'article 212 bis du CGI. Sur l'incidence de ces dispositions sur le calcul de la réserve spéciale dans le cadre de la participation des salariés aux résultats de l'entreprise, il convient de se reporter au BOI-BIC-PTP-10-20-10-30.

20

Conformément au III de l'article 223 B bis du CGI, le montant des charges financières nettes du groupe soumises au dispositif de plafonnement est égal à la somme algébrique des charges et produits financiers de chaque société membre du groupe tels que définis au BOI-IS-BASE-35-40-10-10.

Exemple : Soient quatre sociétés (A, B, C et D) membres d'un groupe fiscal, avec la société A comme société mère du groupe.

Au titre d'un exercice N, le montant de charges financières nettes est respectivement de 10 millions d'euros pour la société A et de 4 millions d'euros pour la société B. A l'inverse, les sociétés C et D enregistrent des produits financiers nets pour respectivement 7 et 2 millions d'euros. Ainsi, les charges financières nettes du groupe s'élèvent à 5 millions d'euros au titre de cet exercice.

30

En pratique, il n'y a pas lieu de distinguer selon que les charges et produits financiers sont afférents à des sommes laissées ou mises à disposition :

- soit entre les sociétés du groupe ;

- soit par ou au profit de sociétés extérieures au groupe.

40

Ce montant de charges financières nettes, s'il est positif, est ensuite soumis à l'un des trois dispositifs prévus à l'article 223 B bis du CGI, à savoir le plafonnement de droit commun et les deux mécanismes particuliers applicables, d'une part, aux groupes en situation de sous-capitalisation et, d'autre part, aux projets d'infrastructures publiques à long terme.

Remarque : Si le montant de charges financières nettes est négatif, c'est-à-dire que les produits financiers sont supérieurs aux charges financières, aucun plafonnement n'est à appliquer au titre de l'exercice. En revanche, il est nécessaire de déterminer le plafond qui aurait été applicable, afin d'utiliser ce plafond pour déduire les charges financières nettes non admises en déduction au titre des exercices antérieurs, ou afin de constituer une capacité de déduction inemployée reportable sur les cinq exercices suivants.

II. Plafonnement de droit commun des charges financières nettes du groupe

A. Règles de détermination des plafonds de droit commun

50

Aux termes des dispositions du I de l'article 223 B bis du CGI, les charges financières nettes du groupe sont déductibles du résultat d'ensemble, dans la limite du plus élevé des deux montants suivants :

- trois millions d'euros ;

- 30 % du résultat d'ensemble avant intérêts, impôts, dépréciations et amortissements (EBITDA fiscal).

La fraction des charges financières nettes concernées par les dispositions de l'article 223 B bis du CGI qui excède le plafond de déduction applicable au titre de l'exercice fait l'objet d'une réintégration au niveau du résultat d'ensemble du groupe afférent à ce même exercice.

60

La détermination de ces plafonds obéit aux mêmes règles que celles prévues dans le cadre du dispositif de plafonnement visé à l'article 212 bis du CGI (BOI-IS-BASE-35-40-10-20 § 10 à 100). Certaines spécificités, propres au régime de groupe, doivent toutefois être mentionnées.

Tout d'abord, il convient de noter que le seuil de 3 millions d'euros s'apprécie au niveau du groupe, et non au niveau des sociétés membres de ce groupe.

Par ailleurs, conformément aux dispositions du II de l'article 223 B bis du CGI, le calcul de l'EBITDA fiscal du groupe, nécessaire à la détermination du deuxième plafond de déduction, est réalisé à partir du résultat d'ensemble soumis à l'impôt sur les sociétés (IS), avant imputation des déficits.

Le résultat servant de base au calcul de l'EBITDA fiscal du groupe s'entend du résultat d'ensemble avant imputation des déficits du groupe et après réintégration du montant des déficits propres des sociétés membres imputé sur leurs bénéfices respectifs. En conséquence, il convient de retraiter, pour chaque société membre, le résultat transmis à la société mère intégrante dans le cadre de la détermination du résultat d'ensemble, afin de ne pas tenir compte des déficits propres antérieurs à l'entrée dans le groupe de chaque société membre qui ont été sur son bénéfice ou suivant le régime de la base élargie.

En outre, les corrections à apporter au résultat d'ensemble avant imputation des déficits doivent être effectuées selon les mêmes prescriptions que celles édictées pour la détermination de l'EBITDA fiscal d'une entreprise, dans le cadre du dispositif de plafonnement prévu à l'article 212 bis du CGI (BOI-IS-BASE-35-40-10-20, I-A-2-b § 60 à 80).

Les seules spécificités liées au régime de groupe résident dans la nécessité de retraiter, pour le calcul de l'EBITDA du groupe fiscal :

- s'agissant des charges financières nettes, celles déterminées conformément aux prescriptions du I § 20 ;

- s'agissant des amortissements admis en déduction du résultat de chaque société membre, ceux qui n'ont fait l'objet d'aucune correction dans le résultat d'ensemble ;

- s'agissant des provisions pour dépréciation admises en déduction du résultat de chaque société membre ainsi que des plus et moins-values soumises aux taux mentionnés au a du I et au IV de l'article 219 du CGI, celles qui n'ont pas été neutralisées pour la détermination du résultat d'ensemble.

70

Il est par ailleurs précisé que, conformément au principe de libre répartition de la charge d'IS entre les sociétés membres du groupe, il ne sera tiré aucune conséquence du choix de la société mère de refacturer ou non le supplément d'impôt afférent au plafonnement des charges financières nettes du groupe à ses filiales pendant la période d'intégration, sous réserve que cette répartition ne porte atteinte ni à l'intérêt social propre de chaque société, ni aux droits des associés ou actionnaires minoritaires.

Pour plus de précisions sur les règles et modalités de répartition du paiement de l'IS au sein du groupe, il convient de se reporter au II-D § 230 à 300 du BOI-IS-GPE-30-30-10.

B. Application de la clause de sauvegarde en faveur des entreprises membres d'un groupe consolidé

80

Les dispositions du VI de l'article 223 B bis du CGI permettent à un groupe fiscal, qui est en mesure de démontrer que le ratio entre les fonds propres et l'ensemble des actifs (ratio d'autonomie financière), déterminé à son niveau, est égal ou supérieur à ce même ratio déterminé au niveau du groupe consolidé auquel appartiennent les sociétés fiscalement intégrées, de bénéficier d'un complément de déduction, égal à 75 % du montant des charges financières nettes qui n'ont pu être déduites du résultat d'ensemble de l'exercice en application des plafonds de droit commun.

90

Concernant la détermination du périmètre du groupe consolidé et du ratio entre les fonds propres et les actifs de ce groupe, les règles sont identiques à celles prévues pour les sociétés non membres d'une intégration fiscale : il convient donc de se reporter au II-A § 120 à 270 du BOI-IS-BASE-35-40-10-20.

De la même manière que pour les sociétés non membres d'une intégration fiscale, le groupe fiscal peut retenir soit les données issues du dernier bilan consolidé disponible à l'ouverture de l'exercice concerné (c'est-à-dire à la clôture de l'exercice précédent), soit celles du dernier bilan consolidé disponible à la clôture de l'exercice concerné. Ce choix est modifiable à chaque exercice. En revanche, au titre d'un même exercice, le groupe fiscal doit obligatoirement utiliser des données issues du même bilan consolidé pour déterminer son propre ratio et celui du groupe consolidé.

La détermination du ratio d'autonomie financière du groupe fiscal nécessite, cependant, l'adaptation des principes retenus pour les sociétés non intégrées (BOI-IS-BASE-35-40-10-20, II-A-2-b § 280 à 300). En pratique, il convient de créer un sous-groupe de consolidation aux bornes de l'intégration fiscale. Une fois ce sous-groupe déterminé, c’est-à-dire une fois les opérations réciproques du groupe fiscal éliminées, les fonds propres et les actifs du groupe fiscal peuvent être calculés conformément aux principes posés pour les sociétés non membres d'une intégration fiscale.

Remarque 1 : Les comptes consolidés du sous-groupe « intégration fiscale » n'ont pas à faire l'objet d'une validation par un ou plusieurs commissaires aux comptes.

Remarque 2 : Concernant la détermination des fonds propres du groupe consolidé, il convient de faire application de la règle posée au II-A-2-b-1° § 290 du BOI-IS-BASE-35-40-10-20. En pratique, il faut donc retenir les fonds propres du groupe fiscal :

- après élimination des opérations réciproques à l'intérieur du groupe fiscal et après élimination des titres de participation que détiennent des entreprises du groupe fiscal sur d'autres entreprises de ce même groupe ;

- avant élimination des opérations internes au groupe consolidé réalisées entre les entreprises membres de l'intégration fiscale et non membres de cette intégration ;

- et avant élimination des titres de participation détenus par des entreprises du groupe fiscal sur des entités membres du groupe consolidé mais non membres de l'intégration fiscale ou que détiennent des entreprises du groupe consolidé non membres de l'intégration fiscale sur des entreprises membres de cette intégration.

Remarque 3 : Pour la détermination du ratio du groupe fiscal, les participations détenues par des sociétés membres du groupe fiscal dans des entreprises non membres du groupe fiscal sont évaluées à la valeur qui aurait été retenue pour valoriser des titres d'entités non membres du groupe consolidé. Cette valeur est ainsi déterminée en fonction des règles applicables au référentiel de consolidation retenu par le groupe. Par exemple, en cas de comptes consolidés en normes IFRS, une évaluation à la juste valeur est retenue pour valoriser les titres de ces entités non consolidées. Dans cette hypothèse, la contrepartie d'une évaluation à la juste valeur de titres d'entités non consolidées est prise en compte aussi bien au niveau de l'actif que des fonds propres de la consolidation aux bornes de l'intégration fiscale.

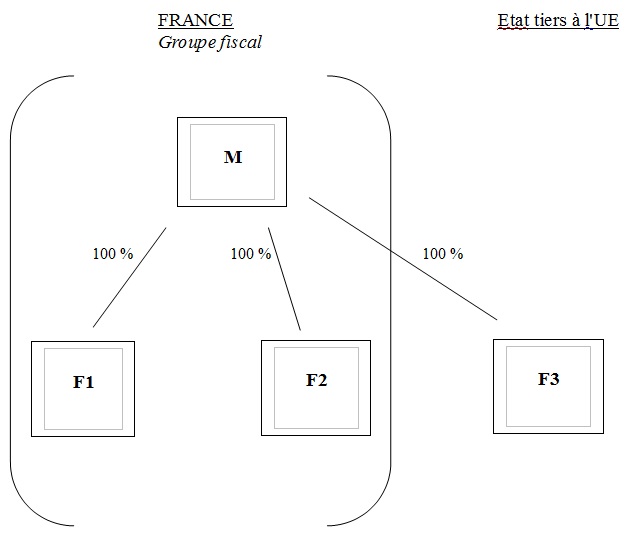

Exemple : Soit le groupe d'intégration fiscale suivant :

La société mère du groupe fiscal détient à 100 % une filiale basée dans un Etat tiers à l'Union européenne. Dans la logique d'établissement de comptes consolidés aux bornes de l'intégration, la société F3 est à exclure du périmètre d'intégration. Dans les comptes consolidés du groupe établis au niveau de l'entité mère consolidante ultime M (en application des normes IFRS), les capitaux propres de la filiale F3, retraités en application des normes de consolidation appliquées par le groupe, s'élèvent à 100. Par ailleurs, la juste valeur des titres de la filiale F3 est évaluée à 120.

Dans les comptes consolidés établis aux bornes de l'intégration fiscale, les titres de la filiale F3 sont ainsi à retenir pour la valeur de 120. Il en résulte un écart de 20 par rapport à la valeur de consolidation, qui vient majorer l'actif de la consolidation aux bornes de l'intégration fiscale. Afin d'équilibrer ce bilan, il convient également de majorer du même montant (20) les fonds propres de la consolidation intégration fiscale.

100

Pour la détermination du ratio d'un groupe fiscal comprenant une entité mère non résidente, des sociétés étrangères ou des sociétés intermédiaires, il convient de ne retenir dans le périmètre de consolidation établi pour les besoins de la clause de sauvegarde que les sociétés membres de ce groupe fiscal, et donc d'extourner les montants de fonds propres et d'actif afférents à l'entité mère non résidente, à des sociétés étrangères ou à des sociétés intermédiaires.

Ainsi, s'agissant des titres de sociétés intermédiaires, leur valeur doit être retenue comme si elles ne détenaient pas de parts ou d'actions dans le capital des filiales françaises intégrées fiscalement et consolidées pour l'application de la clause de sauvegarde. Dans l'hypothèse où l'actif de la société intermédiaire ne serait constitué que de participations dans des filiales françaises intégrées fiscalement, il devra être considéré, pour l'application de la clause de sauvegarde par les entreprises du groupe fiscal, que les titres de cette société intermédiaire n'ont pas de valeur.

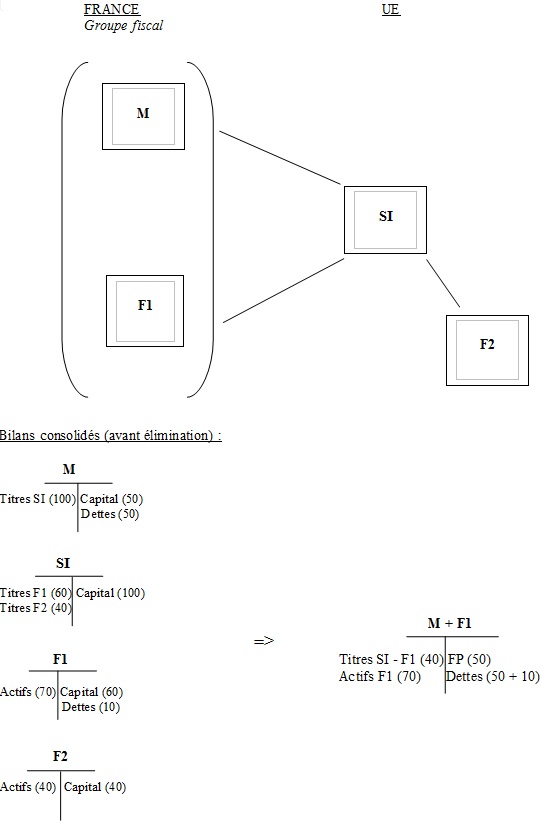

Exemple : Application de la clause de sauvegarde en présence d'un groupe dit « Papillon » :

Au sein du groupe constitué par la société mère M, une société intermédiaire SI, implantée dans un Etat de l'Union européenne, dispose de deux filiales : la société F1, qui constitue un groupe d'intégration fiscale verticale avec la société M, ainsi que la société F2 qui se trouve dans le même Etat que la société SI. Afin de déterminer le ratio d'autonomie financière du sous-palier de consolidation aux bornes de l'intégration fiscale, il convient de retenir la valeur des titres de la société SI comme si elle ne détenait que des actions de sociétés non intégrées fiscalement.

Ainsi, il résulte des données figurant au sein des bilans consolidés schématiques exposés ci-dessus que l'actif de la consolidation « intégration fiscale » est constitué d'actifs de F1 (pour une valeur de 70) et des titres de SI, après exclusion de ceux de la filiale intégrée fiscalement F1 (pour une valeur de 40). Par conséquent, le ratio d'autonomie financière du sous-palier de consolidation « intégration fiscale » est égal à 50/110.

Concernant les entités mères non résidentes, elles ne doivent pas être retenues dans le périmètre de consolidation établi pour les besoins de la clause de sauvegarde. Ainsi, il convient de ne pas les prendre en compte et d'additionner les seuls actifs et fonds propres des différentes sociétés membres de l'intégration fiscale.

En outre, concernant les entités considérées comme non significatives pour l'établissement des comptes consolidés, il est admis que, même si ces entités sont membres de l'intégration fiscale, elles peuvent ne pas être retenues pour la détermination du ratio d'autonomie financière du groupe fiscal et du ratio du groupe consolidé.

110

S'agissant des modalités de comparaison des deux ratios et des conséquences en matière de déduction, il convient de se reporter au BOI-IS-BASE-35-40-10-20 au II-A-3 à B § 310 à 330.

III. Plafonnement des charges financières nettes en cas de sous-capitalisation

120

Le VII de l'article 223 B bis du CGI prévoit un régime particulier de déduction des charges financières nettes constatées au cours d'un exercice par un groupe fiscal placé dans une situation de sous-capitalisation.

Ce dispositif de sous-capitalisation, applicable dans le cadre de l'intégration fiscale, est mis en œuvre selon les mêmes modalités que celles prévues pour l'application du VII de l'article 212 bis du CGI (BOI-IS-BASE-35-40-20).

Toutefois, il existe quelques spécificités propres au régime de groupe qu'il convient de souligner.

A. Présomption de sous-capitalisation

130

Pour apprécier la situation de sous-capitalisation, il convient de calculer le ratio d'endettement aux bornes de l'intégration fiscale.

Remarque : A cet égard, il convient de préciser que, contrairement à l'ancien dispositif de lutte contre la sous-capitalisation, applicable jusqu'au 31 décembre 2018 et codifié au II de l'article 212 du CGI (abrogé par l'article 34 de la loi n° 2018-1317 du 28 décembre 2018 de finances pour 2019), la situation de sous-capitalisation n'a plus à être appréciée au niveau de chaque société intégrée, sauf les cas mentionnés en remarque au I §10.

140

Ce ratio s'obtient en divisant le montant moyen des sommes laissées ou mises à disposition d'entreprises membres du groupe fiscal par l'ensemble des entreprises non membres du groupe qui sont liées directement ou indirectement au sens du 12 de l'article 39 du CGI à des sociétés membres du groupe, par les fonds propres consolidés du groupe fiscal.

S'agissant des sommes laissées ou mises à disposition du groupe fiscal, il convient de se reporter au I-A-1 § 20 à 170 du BOI-IS-BASE-35-40-20.

Concernant les fonds propres à retenir, il convient de se fonder sur les états financiers consolidés établis par le groupe consolidé auquel appartiennent les sociétés membres du groupe fiscal conformément au II-A § 120 à 210 du BOI-IS-BASE-35-40-10-20, et de constituer un sous-groupe de consolidation aux bornes de l'intégration fiscale. Les fonds propres de ce sous-groupe constituent les fonds propres à retenir pour le calcul du ratio d'endettement. Par ailleurs, ils sont déterminés, au choix de l'entreprise, à partir des données figurant soit au dernier bilan consolidé disponible à l'ouverture de l'exercice concerné, soit au dernier bilan disponible à la clôture de l'exercice concerné.

Remarque 1 : La détermination des fonds propres de l'ensemble constitué par le sous-groupe de consolidation aux bornes de l'intégration fiscale suit les mêmes principes que ceux permettant de calculer les fonds propres servant à déterminer le ratio d'autonomie financière du groupe fiscal pour les besoins de la clause de sauvegarde (II-B § 90 à 110).

Remarque 2 : Si le groupe fiscal n'appartient pas à un groupe consolidé répondant aux conditions posées au II-A § 120 à 210 du BOI-IS-BASE-35-40-10-20, il appartient au groupe fiscal de déterminer le montant des fonds propres comme si ce groupe était un groupe consolidé en application des normes comptables nationales ou des normes IFRS.

150

Si le ratio d'endettement du groupe fiscal excède 1,5, ce dernier est considéré comme sous-capitalisé. La société mère du groupe doit alors procéder à la réintégration au résultat d'ensemble des charges financières nettes du groupe conformément aux principes exposés au I-B § 240 à 290 du BOI-IS-BASE-35-40-20.

B. Preuve contraire : clause de sauvegarde en cas de situation de sous-capitalisation

160

Conformément au 3 du VII de l'article 223 B bis du CGI, les charges financières nettes constatées au cours d'un exercice ne sont pas soumises au présent dispositif de sous-capitalisation si le groupe fiscal, qui est présumé sous-capitalisé au regard du ratio d'endettement déterminé conformément au III-A § 130 à 150, apporte la preuve que le ratio d'endettement global du groupe consolidé auquel les sociétés membres du groupe fiscal appartiennent, est supérieur ou égal à son propre ratio d'endettement global, au titre de l'exercice considéré.

Ainsi, au titre d'un exercice donné, la preuve contraire consiste à comparer le ratio d'endettement global du groupe fiscal correspondant à l'ensemble de ses dettes rapportées à ses fonds propres, avec celui du groupe consolidé auquel les sociétés membres du groupe fiscal appartiennent qui est déterminé en divisant les dettes du groupe consolidé, à l'exception des dettes intra-groupe, par les fonds propres du groupe consolidé.

170

S'agissant du ratio d'endettement global du groupe consolidé, il convient de se référer aux commentaires du II-A-1-a § 330 à 340 du BOI-IS-BASE-35-40-20. La notion de groupe consolidé est la même que celle figurant au II-B § 90.

S'agissant du ratio d'endettement du groupe fiscal, il convient de prendre en compte, au numérateur, la totalité des dettes du groupe vis-à-vis d'entreprises non membres du groupe fiscal. Ainsi, sont exclues les dettes contractées par des sociétés intégrées auprès d'autres entreprises membres de l'intégration fiscale.

Remarque : Les dettes à prendre en compte sont celles mentionnées au II-A-1-a § 330 du BOI-IS-BASE-35-40-20.

Concernant les fonds propres du groupe fiscal, cette notion est identique à celle retenue pour le ratio d'endettement et définie au III-A § 140.

180

Enfin, s'agissant des règles relatives à la comparaison des ratios et aux conséquences de l'application de cette clause de sauvegarde, il convient de se reporter au II-A-2 à B § 370 à 390 du BOI-IS-BASE-35-40-20.

IV. Régimes spéciaux de déduction des charges financières nettes afférentes aux financements de certains projets d'infrastructures publiques à long terme

190

En vertu des dispositions du 3 du III de l'article 212 bis du CGI auxquelles font référence les dispositions du III de l'article 223 B bis du CGI, et conformément au IV de ce même article 223 B bis du CGI, la déduction des charges financières nettes du groupe afférentes à des emprunts utilisés pour financer des projets d'infrastructures publiques à long terme fait l'objet de règles spécifiques, dont les modalités d'application diffèrent selon la date de conclusion du contrat régissant ledit projet d'infrastructure.

Ce dispositif spécial de déduction, mis en œuvre dans le cadre du régime de groupe, s'applique selon les mêmes modalités que celles édictées pour l'application dudit dispositif aux sociétés non membres d'un groupe fiscal (BOI-IS-BASE-35-40-30).

200

Ce régime spécial de déduction s'applique au niveau du groupe fiscal, sur option de la société mère, notifiée au plus tard à la date limite de dépôt de la déclaration de résultat du premier exercice au titre duquel le bénéfice du régime est demandé. L'option est établie selon les mêmes prescriptions que celles prévues dans le cadre de l'application de ce régime de déduction aux sociétés non membres d'un groupe fiscal (I-A § 10 du BOI-IS-BASE-35-40-30).

Remarque : L'option formulée par la société mère s'applique à l'ensemble des sociétés membres du groupe fiscal, notamment pour le calcul de la réserve spéciale de participation et pour l'établissement du tableau n° 2058-A-bis-SD de la LIASSE GROUPE-SD propre à chaque société fiscalement intégrée.

V. Mécanismes de report

210

Aux termes des dispositions du VIII de l'article 223 B bis du CGI, le dispositif de limitation prévoit des mécanismes de report dans le temps des charges financières nettes non admises en déduction du résultat d'ensemble en application dudit dispositif et des capacités de déduction inemployées au titre d'un exercice.

L'application de ces mécanismes de report à l'échelle du groupe fiscal obéit aux mêmes règles que celles prévues dans le cadre de la mise en œuvre desdits mécanismes pour les sociétés non membres d'un groupe fiscal, en application des dispositions de l'article 212 bis du CGI. Sur les modalités d'application des mécanismes de report, il convient de se reporter au BOI-IS-BASE-35-40-10-30 (régime de droit commun) et au III § 400 à 460 du BOI-IS-BASE-35-40-20 (règles spécifiques applicables dans le cadre du dispositif de sous-capitalisation).

220

Il existe toutefois des spécificités propres au régime de groupe décrites ci-après.

D'une part, en cas d'entrée dans un groupe fiscal d'une société disposant de charges financières nettes en report et/ou de capacités de déduction inemployées au titre d'exercices antérieurs à son entrée dans le groupe, ladite société n'est plus en mesure d'utiliser ces montants à compter de son entrée dans le groupe (CGI, art. 223 I, 1 c). Ces reports de charges financières nettes et/ou de capacités de déduction inemployées sont toutefois de nouveau utilisables, dans les conditions prévues au VIII de l'article 212 bis du CGI, après la sortie du groupe de la société.

Remarque : Pendant la période d'appartenance au groupe fiscal, le délai de cinq ans, prévu au 2 du VIII de l'article 212 bis du CGI pour utiliser les capacités de déduction inemployées, est suspendu. Ainsi, à titre d'exemple, une société, qui entre dans un groupe fiscal au titre de l'exercice N, et qui n'a pu employer en totalité sa capacité de déduction au titre de l'exercice N-1, sera en droit d'utiliser cette capacité de déduction inemployée, au titre de l'exercice de sortie du groupe et des quatre exercices suivant sa sortie du groupe.

D'autre part, en cas de cessation d'un groupe fiscal, les charges financières nettes non admises en déduction du résultat d'ensemble, ainsi que les capacités de déduction inemployées par le groupe, qui demeurent en report à cette date, sont transférées, en application du dernier alinéa de l'article 223 S du CGI, à la société qui était redevable de l'IS dû par le groupe (la société mère du groupe fiscal). Ces reports de charges financières nettes et de capacités de déduction inemployées sont dès lors utilisables par l'ancienne société mère dans les conditions prévues au VIII de l'article 212 bis du CGI.

VI. Articulation avec les autres mécanismes de limitation des charges financières dans le régime de groupe

A. Rappel des mécanismes de limitation de déduction des charges financières

230

Outre les dispositions de limitation de droit commun des charges financières (BOI-IS-BASE-35-10), des dispositifs spécifiques limitent la déduction des charges financières dans le cadre du régime de groupe.

1. Dispositifs limitant la déduction des charges financières applicables au niveau de chaque société membre du groupe

240

Ces dispositifs sont détaillés au I § 20 à 35 du BOI-IS-BASE-35-10.

250

Les dispositions de l'article 212 bis du CGI qui instaurent un dispositif de plafonnement des charges financières nettes (BOI-IS-BASE-35-40) ne s'appliquent pas lorsque les sociétés sont membres d'un groupe fiscal (I § 10).

2. Dispositifs limitant la déduction des charges financières applicables au niveau du groupe

260

Outre les dispositions de l'article 223 B bis du CGI, il convient d'appliquer aux charges financières admises en déduction pour la détermination du résultat d'ensemble, les dispositions du sixième alinéa de l'article 223 B du CGI qui excluent des charges déductibles les charges financières présumées liées à l’acquisition à titre onéreux d’une société cible auprès de l’actionnaire contrôlant la société cessionnaire dès lors que la société cible et la société cessionnaire appartiennent au même groupe fiscal ou deviennent membres du même groupe (dispositif de « l'amendement Charasse »).

Pour plus de précisions sur ce dispositif, il convient de se reporter au BOI-IS-GPE-20-20-80.

B. Application successive des dispositifs

270

D'une manière générale, pour plus de précisions s'agissant de l'articulation des différents mécanismes limitant les charges financières, il convient de se reporter au BOI-IS-BASE-35-10.

Les dispositions combinées de l'article 223 B bis du CGI et du sixième alinéa de l’article 223 B du CGI permettent de déterminer un ordre d'application des différents mécanismes de limitation de la déduction des charges financières dans le cadre du régime de groupe. En effet, le dispositif prévu au sixième alinéa de l'article 223 B du CGI s'appliquant aux seules charges financières admises en déduction du résultat d'ensemble, il convient dès lors de considérer que ce dispositif s'applique après application des dispositions de l'article 223 B bis du CGI.

Par ailleurs, ces deux dispositifs s'appliquent après application des mécanismes de limitation des charges financières applicables au niveau du résultat individuel de chaque société selon l'ordre rappelé au BOI-IS-BASE-35-10, c'est-à-dire aux seules charges financières déductibles au niveau du groupe.

280

L'ordre d'application suivant doit donc être appliqué :

1/ mécanisme de limitation de la déduction des charges financières nettes du groupe (CGI, art. 223 B bis) ;

2/ dispositif de limitation de la déduction des charges financières liées au rachat par une société membre du groupe d'une autre société membre de ce groupe ou destinée à en faire partie (CGI, art. 223 B, al. 6).

290

Chacun des dispositifs mentionnés au VI-B § 280 doit être appliqué successivement.

Les dispositifs s’appliquent « nets » des charges financières à réintégrer en application du ou des dispositifs appliqués précédemment.

300

Exemple : Soient trois sociétés (A, B et C) membres d'un groupe fiscal avec la société A comme société mère du groupe.

Le montant des charges financières nettes du groupe fiscal est de 5 000 000 € (charges financières du groupe : 8 000 000 € ; produits financiers du groupe : 3 000 000 €).

Pour les besoins de l'exemple, il est supposé que cette somme est nette des charges financières non déductibles au niveau du résultat individuel de chaque société membre en application des dispositifs de droit commun de limitation de la déduction des charges financières.

Par ailleurs, le dispositif prévu au sixième alinéa de l'article 223 B du CGI, dit « amendement Charasse », s'applique dans le cadre de l'acquisition des titres de la société D, devenue membre du groupe, d'une valeur de 10 000 000 €. Le montant moyen des dettes des sociétés du groupe est de 200 000 000 €. La réintégration fondée sur le dispositif « Charasse » s'élève donc à 5 %.

Enfin, l'EBITDA fiscal du groupe s'élève à 10 000 000 € au titre de l'exercice.

Par conséquent, le montant des charges financières nettes non déductibles du résultat d'ensemble en application de l'article 223 B bis du CGI est égal à 2 000 000 €, soit 5 000 000 € - 30 % de l'EBITDA fiscal du groupe (3 000 000 €).

Il convient ensuite de faire application du dispositif « Charasse » aux charges financières effectivement admises en déduction du résultat d'ensemble, soit 6 000 000 € (8 000 000 € de charges financières brutes - 2 000 000 € correspondant à la réintégration au titre du plafonnement de l'article 223 B bis du CGI). La réintégration à opérer en application du dispositif « Charasse » s'élève donc à 300 000 € (soit 5 % x 6 000 000 €).

Ainsi, il en résulte une réintégration totale de 2 300 000 € (2 000 000 € + 300 000 €) au titre des deux dispositifs de limitation applicables à l'échelle du groupe fiscal.